库存观市

[库存看市场]库存整体回升,钢价先涨后落

2024年01月06日06:29 来源:西本资讯

本周(1月2日—1月5日),西本资讯监测的数据显示,截止1月5日,全国69个主要市场25mm规格三级螺纹钢平均价格为4204元/吨,周环比上涨19元;高线HPB300φ6.5mm为4379元/吨,周环比上涨16元/吨。

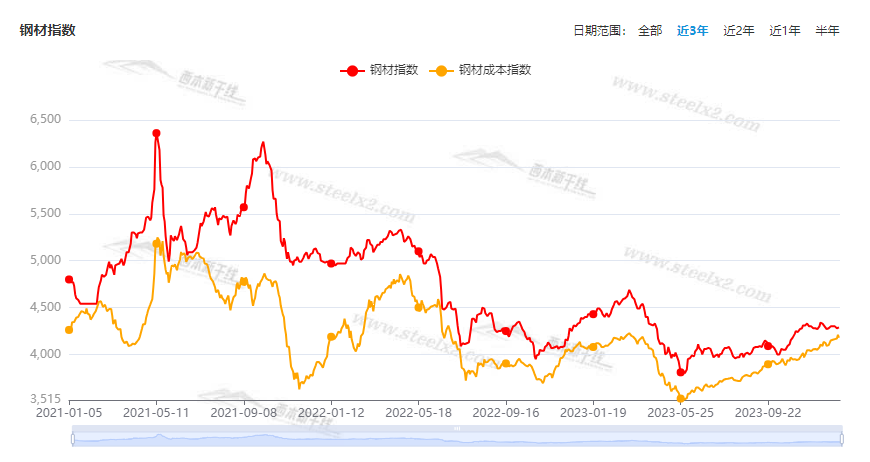

本期,全国各地市场建筑钢材价格波动运行:其中,北方需求不多,钢厂拉高;南方期货引领,先扬后抑。本周西本钢材指数整理,成本指数波动,显示长流程钢厂利润空间有限;本周螺纹钢期货主力合约拉高受阻,对现货市场有示范作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约上行受阻:铁矿高位调整,焦炭震荡回调,热卷波动加剧,螺纹拉升回落。其中,热卷2405合约周五夜盘收在4076元,较上周五收盘4114元/吨下跌38元;螺纹钢2405合约周五夜盘收在3971元/吨,较上周五收盘4002元/吨下跌31元;从全周走势情况看,原料端一度拉升,成材端涨后回调。

回首本期,消息面冷暖交替,铁矿价格偏强,螺纹现货震荡,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据西本资讯监测库存数据:截至1月4日,沪市螺纹钢库存总量为28.75万吨,较上周增加3.34万吨,增幅为13.14%(见下图);目前库存量较上年同期(1月5日的20.21万吨)增加8.54万吨,增幅为42.25%。本周沪市螺纹钢库存环比继续增加,主要原因是近期外地资源集中到货。

本期,西本资讯监测的沪市线螺周终端采购量为1.38万吨,较上周减少9.21%(见下图)。本周,终端采购量环比大幅下降,主要原因是本周只有四个工作日,如果换算成单日,需求并没有下滑。

本期西本钢材指数小幅整理,市场价格涨后回落:周二,止跌回涨;周三,普遍上调;周四,稳中松动;周五,再次下跌。当下上海市场现状是:社会库存增加,终端需求有限;原料支撑减弱,钢厂态度暧昧。目前市场行情处于“徘徊”状态,预计下周西本钢材指数震荡偏弱。

二、库存总结分析

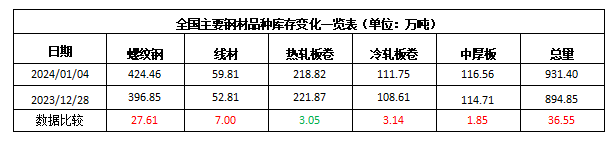

本期,全国35个主要市场样本仓库钢材总库存量为931.40万吨,较上周增加36.55万吨,增幅为4.08%。主要钢材品种中,螺纹钢库存量为424.46万吨,环比上周增加27.61万吨,增幅为6.96%;线盘库存量为59.81万吨,环比上周增加7万吨,增幅为13.26%;热轧卷板库存量为218.82万吨,环比上周减少3.05万吨,减幅为1.37%;中厚板库存量为116.56万吨,环比上周增加1.85万吨,增幅为1.61%;冷卷板库存量为111.75万吨,环比上周增加3.14万吨,增幅为2.89%。

据西本资讯历史数据,当前库存总量较上年同期(2024年1月5日的970.78万吨)减少39.38万吨,减幅为4.06%。分品种看,本期五大钢材品种库存中,热卷库存环比下降,其它品种库存回升。(见下图)

本周,华东区域建筑钢价格小幅整理,其中,山东、江苏市场偏强,其它市场变化不大。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3820元到4040元/吨不等,周环比基本持平。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

12月份中国采购经理指数公布

中国12月官方制造业PMI 49,前值49.4;中国12月非制造业PMI 50.4,前值50.2;中国12月综合PMI 50.3,前值50.4。受部分基础原材料行业生产淡季等季节性因素影响,12月份中国制造业景气水平有所下降,但制造业生产保持稳定,生产指数连续7个月位于扩张区间,新动能行业继续稳定增长,经济运行基本平稳。12月份中国制造业采购经理指数为49%,较上月下降0.4个百分点。

国家统计局:12月份,非制造业商务活动指数为50.4%

国家统计局数据显示,12月份,非制造业商务活动指数为50.4%,比上月上升0.2个百分点,高于临界点,表明非制造业扩张有所加快。分行业看,建筑业商务活动指数为56.9%,比上月上升1.9个百分点;服务业商务活动指数为49.3%,与上月持平。从行业看,邮政、电信广播电视及卫星传输服务、货币金融服务、保险等行业商务活动指数位于55.0%以上较高景气区间;水上运输、资本市场服务、房地产等行业商务活动指数低于临界点。

国家发改委:强化经济监测预测预警和政策预研储备

国家发改委党组在《求是》撰文指出,加强经济分析和政策研究,巩固和增强经济持续回升向好态势。强化经济监测预测预警和政策预研储备,推动政策工具创新和协调配合,加大宏观调控力度,强化宏观政策逆周期和跨周期调节。增强宏观政策取向一致性,加强财政、货币、就业、产业、投资、消费、价格、区域、科技、环保等政策的协调配合,把非经济政策纳入宏观政策取向一致性评估,确保同向发力、形成合力。

2023年中国汽车工业多项经济指标将创新高

从中国汽车工业协会等部门了解到,2023年中国汽车工业多项经济指标将创历史新高。中国汽车工业协会表示,2023年中国汽车产业将成为工业经济增长的主要拉动力。其中,2023年汽车产销量有望达到3000万辆左右,新能源汽车产销量将超过900万辆,汽车出口预计接近500万辆,中国品牌乘用车市场占有率稳定在50%以上。

2023年百强房企销售额62791亿元同比下降17.3%

据中指院统计,2023年,TOP100房企销售金总额为62791.0亿元,同比下降17.3%。其中,销售额超千亿房企16家,较去年同期减少4家,百亿房企116家,较去年同期减少14家。从销售目标完成率来看,2023年,9家房企目标完成率均值为98.5%,其中华润、越秀地产、建业集团、天地源完成全年目标。

2023年12月百城新建住宅销售均价环比上涨0.1%

2024年1月2日,中指研究院发布《中国房地产指数系统百城价格指数报告(2023年12月)》报告。2023年12月百城销售均价:新建住宅环比上涨0.10%,同比上涨0.27%;二手住宅环比下跌0.55%,同比下跌3.53%。50城租赁均价:普通住宅环比下跌0.48%,同比下跌0.30%。

2023年12月钢铁PMI为46.0%

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2023年12月份为46.0%,环比下降2.2个百分点。分项指数变化显示,钢铁行业淡季效应显现,市场需求有所下滑,带动钢材生产相应下降,企业库存有所加,原材料价格居高不下,钢材价格高位震荡。预计1月份,需求端将继续收缩,钢厂生产进一步下降,原材料价格高位回落,钢材价格小幅下降。

2023年我国重卡市场累计销售91万辆

第一商用车网发布数据,2023年12月,我国重卡市场销售约5万辆左右(开票口径,包含出口和新能源),环比11月下降30%,比上年同期的5.4万辆小幅下降7%。2023年全年,我国重卡市场累计销售91万辆,比上年净增长23.7万辆。第一商用车网专家认为,在争“开门红”的预期下,2024年一季度重卡市场将实现同比两位数增长;2024年全年的重卡整体销量(包含出口)预计在92万至100万辆之间,这主要是基于对物流货运市场的悲观判断,以及运价持续低迷、公路运力仍旧过剩的预期。

2023年沪杭京等中国7城土地出让收入超千亿元

中指研究院2日发布的数据显示,2023年中国各地土地市场呈现分化格局,核心城市土地市场总体平稳,上海、杭州、北京、苏州、成都、广州、南京7城去年土地出让收入超千亿元。中指研究院土地市场研究负责人张凯当日在一场月度房地产形势分析会上表示,2023年全年中国300个城市成交涉宅用地规划建筑面积同比降20.6%,成交楼面均价同比涨5.0%,土地出让收入同比降16%。其中,一线、二线、三四线城市热度分化明显,房企投资继续向核心城市聚集。

2024年提前批地方债额度预下达

记者从多位地方财政、承销行人士处了解到,近期监管部门已向地方预下达了2024年提前批专项债额度,随同下达的还有提前批一般债额度。预下达额度和最终下达额度变化不大,主要方便地方根据额度做好前期工作。另据了解,按照监管要求,2024年提前批地方债额度要在1月份尽快启动发行工作。但考虑到还需经过项目申报及审核、纳入预算等程序,预计1月份提前批地方债发行规模并不大。

中钢协预计2023年我国钢材出口量超9000万吨

从中国钢铁工业协会获悉,协会预计2023年我国钢材出口量超9000万吨。协会市场调研部发文表示,2023年我国钢材出口表现亮眼,在历史上仅低于2014-2016年出口规模,进口量约760万吨。不过协会也提醒,因出口规模扩大,2023年全球已有5个国家对我国钢铁产品发起了6起贸易救济调查,年末墨西哥宣布对华部分钢铁产品征收近80%进口关税,钢企需警惕贸易摩擦加剧风险。

12月下旬重点钢铁企业粗钢日产166.61万吨

据中钢协公布的数据,2023年12月下旬,重点统计钢铁企业粗钢日产166.61万吨,环比下降13.63%,同口径相比去年同期下降13.04%;生铁日产159.45万吨,环比下降12.13%,同口径相比去年同期下降9.77%(本旬,宝武、首钢、河钢、中特等特大型企业多条产线停产检修,受此影响,本旬钢铁日产量环比下降幅度较大);钢材日产19226万吨,环比下降1.98%(受部分会员企业月底集中结算入库影响本旬钢材日产波动与铁、钢日产波动幅度差异较大,剔除集中结算入库这一影响因素,本旬会员企业钢材日产环比下降14%),同口径相比去年同期下降2.83%。12月下旬,重点统计钢铁企业钢材库存量1235.95万吨,比上一旬减少265.70万吨、下降17.69%;比月同旬减少60.36万吨、下降4.66%;比去年底减少71.49万吨、下降5.47%;比去年同旬减少69.71万吨、下降5.34%。

本期,宏观面多空交织,利好主要表现在:1、发改委党组撰文,加强经济分析和政策研究;2、提前批地方债额度预下达,要求各地尽快启动发行工作;3、非制造业扩张有所加快,部分指数高于临界点;4、汽车工业多项经济指标创新高,12月百城新房均价环比小涨。利空主要表现在:1、生产淡季影响显现,12月份制造业PMI环比下降;2、土地市场呈现分化格局,房企投资向核心城市聚集;3、百亿房企数量同比减少,百强房企销售额整体下降;4、重卡市场销售全年增长,但12月环比降幅较大。

行业面上,据中物联钢铁专委会发布的数据,12月份中国钢铁PMI环比回落2.2个百分点。分项指标中,生产指数、新订单指数环比均有回落,新出口订单指数、产成品库存指数、原材料库存指数均环比回升——数据显示,钢铁行业淡季效应显现,市场需求下滑带动钢材生产减少,同期企业库存有所加,原材料价格居高不下。值得一提的是,12月份新出口订单指数再次回升,表明外需要好于预期。另据中钢协数据,2023年12月下旬,重点钢企粗钢、生铁和钢材日产同环比均有下降,同期企业库存明显减少,表明钢厂已采取措施,应对需求淡季的到来。展望后期,供需双向走弱的态势还将延续,而钢材出口仍是缓解国内市场供给的重要途径。

回首本周,期螺涨后回落,现货同步波动,钢厂有意推高,需求没有改善。从行情走势看,全国各地表现相似:在北方,需求较弱,钢厂挺价;在南方,期货起落,现货跟随;南北市场相互呼应,需求区域差异化显现。总体来看,原料没有普跌,钢厂希望托举;期货频繁上下,现货区间起伏。

期货反复,现货起落,需求受限,这是本周市场的主要特色。接下来,预计终端需求波动不大,投机需求继续沉默,期货市场反复试探,现货价格无力突破。当前市场行情处于“徘徊”阶段:下跌缺动力,上涨有压力。

对于上海地区而言,市场现状是:库存继续回升,需求难以提振,期货引导涨跌,商家顺势而为。当前的利好因素是:钢厂检修增多,供给继续减少;利空因素主要有:商家消极囤货,库存逐步回升。笔者以为,本周钢价先涨后跌,仍然是受到资本市场的扰动,预计下周市场波动调整,需要关注的是:期货的高低,原料的涨跌,成交的冷暖。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-01-02[库存看市场]建材库存回升,钢价小幅整理

· 2023-12-23[库存看市场]库存增减分化,钢价区间起伏

· 2023-12-16[库存看市场]库存降幅放缓,钢价震荡收低

· 2023-12-09[库存看市场]库存尚未提升,钢价波动回涨

· 2023-12-02[库存看市场]库存部分增仓,钢价区间震荡

· 2023-11-25[库存看市场]库存尚未转向,钢价区间震荡

· 2023-11-18[库存看市场]部分库存回升,钢价涨势见缓

· 2023-11-11[库存看市场]库存继续下降,需求呈现分化

全国主要城市行情地图

新闻排行

- 日排行

- 周排行

- 总排行

1

上海建筑钢市日记(等待信号)

2

【4月28日建筑钢市晚报】稳中微调

3

【4月28日建筑钢市前瞻】稳中整理

4

4月28日《人民日报》涉及财经的主要内容

5

4月28日钢厂调价信息汇总

6

央行公开市场净投放20亿元

7

4月28日玉田金州调价信息

8

首钢长钢兼并重组长治钢铁产能

9

4月上中旬重点监测煤炭企业产量10635万吨